عن الأموال الساخنة وضرورة تقييدها

دروس من ماليزيا في التسعينيات

في نهاية التسعينيات وتحديدًا عام 1998 وقت أزمة النمور الآسيوية، اختارت ماليزيا مواجهة الأزمة من خلال وضع قيود على تدفقات نوعية محددة من رؤوس الأموال، ما يطلق عليه رأس المال الساخن أو بالتعبير التقني الوارد في ميزان المدفوعات: استثمارات المحافظ.

ففي ظل الأزمة، يتسبب تخارج هذا النوع من الاستثمارات ضررًا كبيرًا على ميزان المدفوعات لما يسهم فيه من إنعاش المضاربات على العملة في تحدٍّ واضح لنظام سعر الصرف الثابت.

وعلى الرغم من أن أزمة 1997 زادت في حد ذاتها من رغبة الدولة في تدفق المزيد من العملة الصعبة إليها، فإن اختيار ماليزيا وقع على تلك السياسة نتيجة تفضيل الحلول طويلة الأجل عن تلك قصيرة الأجل. فالحلول طويلة الأجل عادة ما تكون في مصلحة نظام سياسي يهتم في المقام الأول بالاستمرار وبالحفاظ على الاستقرار المجتمعي.

كانت حزمة السياسات التي تبنتها ماليزيا مخالفة بشكل قوي لما يمليه صندوق النقد الدولي عادة من سياسات على النظام في حالة اللجوء إليه. ولا عجب أنها كانت الدولة الوحيدة التي لم تلجأ للصندوق بين قريناتها خلال الأزمة. فبالإضافة للقيود على تدفقات رؤوس الأموال الأجنبية، ثبتت ماليزيا سعر عملتها بعد تخفيضها عما كانت عليه قبل الأزمة. وكانت هذه السياسات أشبه بخلق حالة من الانعزال للاقتصاد المحلي، في تناقض تام مع رؤية الصندوق حول الإصلاح الاقتصادي.

تخارج رأس المال الساخن في 2022

منذ بضعة أيام، صدر تقرير مفصل من الصندوق يناقش فيه الأزمة الحالية في مصر ويبرر لحزمة السياسات النيو كلاسيكية المطلوب من الدولة تنفيذها لضمان تعافي الاقتصاد وقدرته على سداد دينه. أهم ما جاء به هو التأكيد على التحول الدائم لسعر صرف مرن، يعكس بشكل حقيقي هيكل التعاملات الخارجية للدولة، وبذلك يضمن تناسب القدرة الاستهلاكية مع حجم الإنتاج حتى لا يكون النمو الاقتصادي على حساب القروض الخارجية الفجة.

بينما يركز تقرير الصندوق على التدخلات الأساسية كنظام سعر الصرف ورفع أسعار الفائدة، فإن ما يخص هروب رؤوس الأموال الساخنة يأتي على هامش التقرير

على الرغم من أن مظاهر الأزمة لم تكن خافية منذ بدء تراكم القروض الخارجية في 2014، كان عام 2021، خاصة نصفه الثاني، فاصلًا في وقوعها. ويعتقد الصندوق، بحسب تقريره، أن تثبيت سعر الصرف أدى إلى تعميق الفجوة في الميزان الجاري. فارتفاع أسعار الغذاء والطاقة عالميًا مع الأزمات المتكررة منذ 2020، أدى إلى تفاقم العجز دون حدوث تعديل هيكلي في ميزان المدفوعات، والذي يفترض أن يتحقق من خلال سعر الصرف المرن.

وبينما يركز تقرير الصندوق على التدخلات الأساسية كنظام سعر الصرف ورفع أسعار الفائدة، فإن ما يخص هروب رؤوس الأموال الساخنة يأتي على هامش التقرير. على الرغم من أن هذا النوع من الاستثمار كان له أكبر الأثر في وقوع الأزمة.

وعلى الرغم من الاختلالات الهيكلية التي من الممكن أن تنبع منها الأزمة الحالية، يكفينا أن ننظر إلى حجم الأموال الخارجة من الاقتصاد لندرك أنه حتى بدون وجود مشاكل هيكلية، كانت مصر ستواجه أزمة شبيهة بأزمة النمور الآسيوية، بسبب سهولة الهرب برؤوس الأموال لدى مستثمري المحافظ عند حدوث أقل اضطراب سواء محلي أو عالمي.

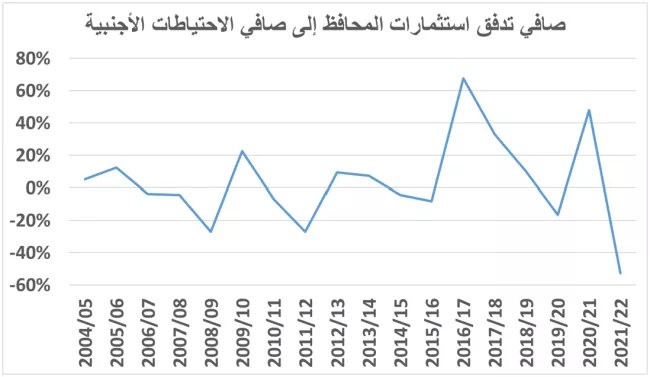

ولندرك حجم الضرر البالغ من جراء مثل هذه الاستثمارات الأجنبية، يمكننا العودة للوراء قليلًا إلى نوفمبر/ تشرين الثاني 2016 عندما وقعت الأزمة قبل الأخيرة وما تبعها من تعويم للجنيه. بعد التعويم؛ دخل إلى مصر ما يوازي 15 مليار دولار من رأس المال الساخن في 2017. وفي العام التالي دخل حوالي 12 مليار دولار وبذلك يكون المجموع حوالي 27 مليار دولار.

ولكن مع أزمة كورونا في العام 2020، خرج من هذه الأموال حوالي 7 مليارات دولار. بينما مع العودة الجزئية للحياة ما بعد كورونا، اجتذبت مصر حوالي 18 مليار دولار من استثمارات المحافظ عام 2021.

ومع بداية الحرب في أوكرانيا وحلول آجال الكثير من الديون الخارجية ظهرت أولى مسببات الأزمة الحالية، مع خروج 21 مليار دولار في العام المالي 2022. ولكي نقرأ هذه الأرقام بشكل أفضل، سنضعها في مقارنة مع مستوى الاحتياطيات الأجنبية لدى البنك المركزي، على أساس أن خروج هذه الأموال مع الحفاظ على سعر صرف ثابت يستدعي تدخل المركزي في سوق المال لتمويل طلبات الخروج من الأسواق المالية.

ولكي تتضح الصورة أكثر، سنعقد مقارنة بسيطة بين الأزمة الأخيرة وحالنا وقت الأزمة المالية العالمية في 2008 حتى سنة الثورة 2011. خلال هاتين الأزمتين كانت نسبة هذا الخروج حوالي 27% من صافي الاحتياطيات الأجنبية، مقارنة بحوالي 53% في الأزمة الحالية التي بدأت عام 2022.

عودة لماليزيا

كانت ماليزيا من بين الدول الأسرع تعافيًا والأفضل أداءً في العقد التالي للأزمة، وذلك باعتراف الصندوق نفسه. فقد أدت القيود التي فرضتها إلى الحد من قدرة الأجانب على ممارسة المضاربات على العملة، أحد أهم مخاطر نظام سعر الصرف الثابت في الدول الصغيرة. لم يكن ذلك فقط الهدف المنشود من القيود، فالأهم هو إرسال الدولة إشارات إيجابية للمستثمرين بتدخلها المباشر والجاد حال الحاجة إلى ذلك.

وبالفعل، استطاعت الدولة في ماليزيا لعب هذا الدور بجدارة، وحققت نموًا قويًا منذ عام 1999 لم يتخلله ضعف سوى الفترات التي تعرضت فيها لتأثيرات الاقتصاد العالمي في عامي 2001 و2008. وما يهمنا أيضًا هو أنها استطاعت احتواء الأزمة خلال سنة واحدة فقط، كما تحول عجز الحساب الجاري قبل الأزمة إلى فائض مستدام.

أزمات وتوقعات

من المهم هنا إذًا أن نشير هنا إلى أهمية التوقعات، التي عادة ما تغفلها النظريات السائدة في الاقتصاد. فحجم النشاط الاقتصادي ونموه لا يعتمدان فقط على الحاجات الآنية، ولكنه محكوم أيضًا بالتوقعات المستقبلية أو المناخ العام أو ما يشير إليه كينز في عمله الأشهر "الأرواح الحيوانية". فإذا توقع المستثمر انخفاضًا في حجم النشاط المستقبلي، سيمسك عن القيام بالمزيد من الاستثمار في الوقت الحالي. كذلك بالنسبة للمستهلك، ففي أوقات الأزمات، يمسك المستهلك يده عن الإنفاق عملًا بمبدأ القرش الأبيض ينفع في اليوم الأسود.

قرض الصندوق يجتذب نوعًا معينًا من المستثمرين (أو المضاربين بالأحرى) والذي يستهدف الاستفادة من السيولة (وليس المتانة) المالية

وبذلك، يكمن دور الدولة في الأزمات في تهدئة التوقعات السلبية وذلك لتشجيع عودة معدلات الاستثمار للارتفاع. وعلى العكس من الشائع أنه في حالة الحصول على قرض الصندوق، فإن ذلك من شأنه أن يبث الطمأنينة في نفوس المستثمرين، فإنه في الواقع يجتذب نوعًا معينًا من المستثمرين (أو المضاربين بالأحرى) والذي يستهدف الاستفادة من السيولة (وليس المتانة) المالية التي تحدث مع تدفق المزيد من القروض الخارجية كما حدث في 2016.

في المقابل، فإن المستثمر طويل الأجل يبحث عن استثمارات حقيقية تعتمد بالأحرى على الهيكل الاقتصادي للدولة. في مصر على سبيل المثال، يتركز معظم الاستثمار الأجنبي المباشر في قطاعات البترول والغاز، وهو قطاع يناسب الهيكل العام للاقتصاد المعتمد بالأساس على الاستخراج الريعي. أما عن بقية القطاعات فمحدداتها بالنسبة لمصر تكمن في قدرة الدولة على جذبها من خلال آليات سياسية أكثر منها اقتصادية، كالبحث عن شركاء خليجيين في القطاعات الأساسية كالأغذية والتجارة.

أما عن دور التوقعات في جذب الاستثمار اعتمادًا على "التكيف الهيكلي" مع الصندوق، فإن المستثمر في هذه الحالة يعلم أن سياسات الصندوق التقشفية ستؤدي بدورها إلى تخفيض الإنفاق العام وما يصاحبه من تخفيض في القوة الشرائية، وبالتالي يظل الاستثمار، سواء الأجنبي أو المحلي، في حالة stand-by، أي رهينة وجود تحسن في أية مؤشرات حيوية للطلب الكلي.

وإجمالًا، فإن خطوة التعويم قد تعد سليمة لكنها جاءت متأخرة جدًا، حيث أتت بعد استنزاف التخارج من الأسواق المالية الكثير من الاحتياطيات الأجنبية مع تسعير غير عادل من جانب البنك المركزي، وتقييم عادل من جانب المستثمرين الحقيقيين لمدى خسارتهم. بالإضافة لذلك، فإنها خطوة غير كافية تمامًا لإحداث تغيير هيكلي في ميزان المدفوعات.

وهنا يكمن الفرق بين الأزمتين اللتين تعرضت لهما ماليزيا ومصر رغم تشابه التبعات كهروب رأس المال. فماليزيا تعرضت لأزمة ثقة من قبل المستثمرين ناتجة عن اندماجها في النظام الإقليمي والعالمي، وقد استطاعت التغلب عليها عن طريق الاستغناء عن الأموال الساخنة وتوفير الحماية لقيمة الاستثمار الحقيقي بتثبيت سعر الصرف حتى بعد خفض قيمة العملة. على العكس من ذلك، فنظام سعر الصرف المرن يمثل المزيد من عدم اليقين للمستثمر الحقيقي في مصر خاصة مع عدم وضوح إجراءات التغيرات الهيكلية المطلوبة في الإنتاج.