قراءة في تاريخ الدين العام لمصر

ضرورة التخلص من ديوننا الخارجية

يدور الجدل في مصر حاليًا حول أزمة نقص الدولار وتدهور الاحتياطي، وهي مشكلة نابعة من مصدرين؛ الأول هو تفاقم ديوننا الخارجية، وهي ديون حكومية بالأساس، والثاني هو عدم قدرتنا على الاقتراض من الخارج بسهولة في ظل ارتفاع أسعار الفائدة عالميًا.

واحد من الحلول الذي اعتادت الدولة أن تلجأ إليه قديمًا في مواجهة مثل هذه الأزمات؛ استبدالُ دينٍ محليٍّ بالديون الخارجية. في الماضي ارتبطت نشأة ديون الحكومة المصرية بحملة شعبية كان الهدف منها تشجيع المواطن العادي على المساهمة في سداد ديون البلاد الخارجية، لكي تصبح الدولة مدينة للمصريين لا للسوق العالمي.

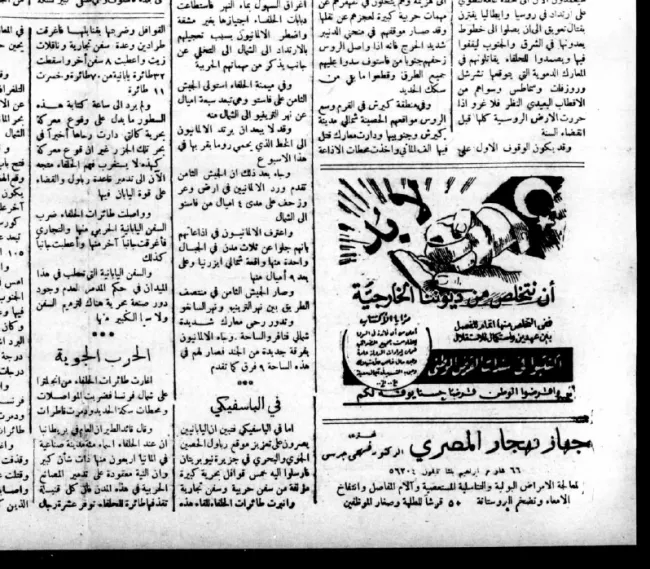

الحملة التي أطلقتها حكومة مصطفى النحاس في الأربعينيات تحت شعار "لا بد أن نتخلص من ديوننا الخارجية" ظلت ملمحًا أساسيًا في تصورات البيروقراطية المصرية عن أهمية فرض طابع محلي على ديون الدولة، باعتبارها أقل في العبء والمخاطرة، وتحقق مساحة أكبر من الاستقلال الاقتصادي.

لكن ثمة عقبات جعلت هذه المعادلة أكثر صعوبة مع مرور الوقت، حتى وصلنا لمحطة تفاقم الديون الخارجية الآن. ولكي نفهم أسباب الأزمة وآفاقها المستقبلية، نحتاج لأن نُبحر قليلًا في تاريخ ديون الدولة المصرية أو ما يعرف بـ "الدين العام".

أقرضوا الوطن قرضًا حسنًا

في عام 1940، أصدرت الدولة قانونًا تعيد فيه هيكلة ديونها تحت ثلاثة أنواع من السندات أطلقت عليها وصف "الدين العام"، وهي سندات الدين المضمون والموحد والممتاز(1).

كانت هذه الديون بالأساس ديونًا خارجية مقومة بالجنيه الإسترليني، يعود جانب منها إلى العقود الأخيرة من القرن التاسع عشر، التي ارتبطت في أذهان المصريين بسنوات التدخل الدولي في الاقتصاد المصري بسبب العجز عن سداد الديون الخارجية، ووصل هذا التدخل لذروته مع التحرك العسكري ضد جيش أحمد عرابي ثم الاحتلال البريطاني.

وتضمن قانون الدين العام بندًا يسمح للدولة بسداد ديونها الخارجية في أي وقت تشاء، إذا كانت لديها السيولة اللازمة لذلك، أو ما يعرف بـ "استهلاك الدين"، وهو البند الذي استغلته الحكومة بعد ثلاث سنوات فقط لتعلن عن إجراء يمكن وصفه بـ "الثوري".

تلخص هذا الإجراء في دعوة المواطنين للاكتتاب في سندات مقومة بالجنيه المصري، على أن يُستخدم عائد هذه السندات في سداد ديوننا الخارجية، وهو ما يقلل من عبء الديون على أكثر من صعيد. أولًا، سيصبح الدين العام بالعملة المحلية، بالتالي لن تواجه الدولة مصاعب تدبير العملة الصعبة التي كانت تواجهها مع الدين الخارجي. ثانيًا، فائدة الديون الجديدة ستكون أقل من القديمة، أي أن عبء الاستدانة من الشعب سيكون أقل على الدولة من عبء استدانتها من الخارج.

ولم تكتفِ الدولة بتحفيز المصريين للاستثمار في هذه السندات بدافع الوطنية فقط، لكن وعدتهم بأن تعوضهم عن العائد المنخفض لهذه السندات بالإعفاء من الضرائب القائمة والمستقبلية أيضًا.

صاحبت هذا الإعلان دعاية سياسية تظهر من تسمية السندات بـ"القرض الوطني"، والاقتباس القرآني في شعار الحملة "أقرضوا الوطن قرضًا حسنًا"، مع الإشارة إلى أن هذا الإجراء المالي كان مُحمَّلًا برؤية سياسية تجاه فكرة الاستدانة من الخارج "ففي التخلص منها إتمام للفصل بين عهدين واستكمالًا للاستقلال".

وصاحبت الحملةَ أخبارٌ عن مؤسسات وأفراد من طبقات مختلفة تبادر إلى الاكتتاب، مع خطاب من الصحافة المؤيدة للملك فاروق ينتقد ديون الخارج ومشروطيتها. صحيفة المقطم على سبيل المثال كتبت "لقد كان الدين المصري العام في الأصل بجميع أسمائه قروضًا من الخارج وقد استدانتها مصر ودفعت عنها في الدور الأول فوائد غير معتدلة، علاوة على أن البلاد كانت خاضعة في تسديدها ودفع فوائدها لاشتراطات فرضت عليها وبعملة غير عملتها"(2).

في هذا السياق، طرحت وزارة المالية على المواطنين ثلاثة أنواع من القروض، قصيرة ومتوسطة وطويلة الأجل، وبدأت في 1943 بطرح السندات الأطول أجلًا التي تصل إلى 30 عامًا، وبعد أسبوع واحد من الاكتتاب أعلنت وزارة المالية عن أنها جمعت ما يكفي لاعتبار الاكتتاب ناجحًا(3).

مثّلت هذه التجربة واحدة من مساعي صناع القرار في مصر لتحقيق قدر من العزلة عن النظام المالي العالمي، فقد عاش هذا الجيل تجربة مباشرة للاستعمار العسكري بدعوى الفشل في سداد الديون الخارجية، جعلت الكثيرين يرون في هذه العزلة نوعًا من "الاستقلال".

والمقصود بالاستقلال هنا هو ألّا يكون الاقتصاد المحلي مرهونًا بتقلبات أسعار الفائدة عالميًا، أو لا تكون الدولة مضطرةً للبحث عن عملات صعبة تكفي لسداد قروض أجنبية.

وعلى الرغم من الطابع السياسي المهيمن على هذا الاكتتاب، فلا يمكننا أن نعتبره إجراءً موجهًا أيديولوجيًا ضد اقتصاد السوق أو الانفتاح على الغرب. فوزير المالية الذي قاد هذه الحملة هو أمين عثمان، الرجل المعروف بعلاقته القوية بإنجلترا، والذي سيتعرض للاغتيال بمشاركة أنور السادات بعد سنوات قليلة من الاكتتاب بسبب هذه العلاقة. أي أننا لسنا أمام ميل يساري أو قومي يقود الاكتتاب بمعزل عن مصالح الرأسمالية.

الواقع أن تحقيق قدر من العزلة عن النظام المالي العالمي كانت رغبة شرائح واسعة من الرأسمالية آنذاك، ليس فقط بسبب ما عاشوه من تدخل سافر من الإنجليز في تخطيط الاقتصاد المصري بسبب الديون، ولكن لأن البنك الأهلي، الذي كان بنكًا إنجليزيًا في هذا الوقت، كان يمتص قدرًا كبيرًا من فائض الاقتصاد المصري ويعيد استثماره في أسواق المال في بريطانيا، وهو ما تناقض مع مصالح الرأسمالية المصرية التي كانت ترغب في توجيه هذا الفائض لتنمية الاقتصاد المحلي.

كذلك مثلت هذه الحملة بدايةً للتعارف بين وزارة المالية والمواطن العادي، فقبل هذا الطرح بسنوات قليلة أصدرت الدولة أول قانون للضرائب على الدخل، في عام 1939، بعد سنوات طويلة من التأجيل بسبب نظام الامتيازات الأجنبية. وخلال الأربعينيات أصدرت الدولة قانونين آخرين؛ لفرض ضرائب على الثروة الموروثة وضريبة تصاعدية على الدخل.

لكن بالرغم من تعدد القوانين الضريبية ظلت قدرة الدولة على تتبع الدخول والثروات محدودة. ومن ثم كانت فكرة الاكتتابات الشعبية إحدى الوسائل المضمونة والسهلة لحشد الموارد المالية وسد احتياجات الموازنة العامة.

التوسع في الاكتتاب الشعبي

انطوى "القرض الوطني" إذن على ميزتين أساسيتين؛ الأولى أنه يوفر مساحة أكبر من الاستقلال المالي، والثانية أنه وسيلة أضمن لجمع الموارد من المواطنين مقارنة بالضرائب. لذا توسعت الدولة خلال العقود التالية في هذا النمط من الاكتتابات.

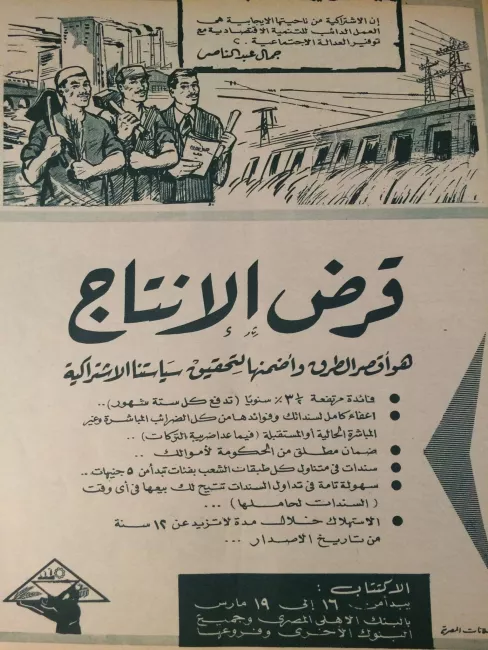

ظهر هذا الميل واضحًا خلال حقبة ثورة يوليو 1952، مع التوسع في طرح سندات على المواطنين موجهة لتمويل مشروعات قومية ذات طابع إنتاجي، أو ما يعرف بـ "سندات الإنتاج". وبررت الدولة الاعتماد على هذه السندات برغبتها في ألّا تُحمِّل المواطنين مزيدًا من الضرائب لتمويل المشروعات، وألّا تتوسع في طباعة النقود كمصدر للتمويل تجنبًا للتضخم(4).

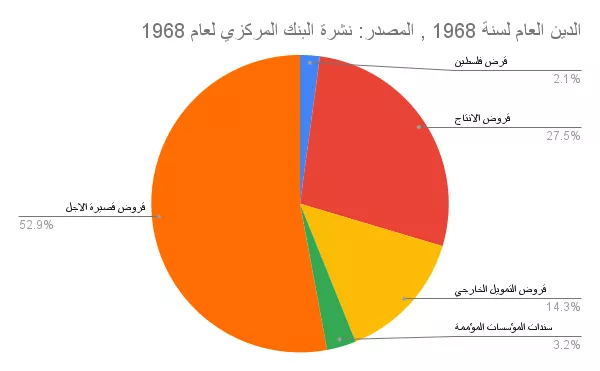

كذلك كانت هناك اكتتابات مرتبطة بتمويل الدفاع العسكري، مثل قرض فلسطين، الذي واكب حقبة القرض الوطني، أو سندات الجهاد لاحقًا(5) التي تزامنت مع حرب أكتوبر.

اقترضت الدولة أيضًا بصورة عكسية أصول المواطنين في مقابل التزامات مالية مستقبلية من خلال ممارسات التأميم التي بدأت بالحد من الملكية الزراعية "الإصلاح الزراعي"، وتطورت إلى الاستحواذ على منشآت صناعية وتجارية ومالية. كل هذه الممتلكات كانت الدولة تقدم في مقابلها تعويضًا يتمثل في سندات توزع على المالكين.

وبدت الدولة وكأنها تنظُر لقاعدة الموظفين الضخمة التي أنشأتها على أنها المصدر الأساسي المضمون في يدها للتمويل، لذا أصدرت تشريعات لتسهيل إجراءات الاكتتاب في سندات الإنتاج على الموظفين(6).

وأخيرًا كانت الدولة تقترض من المواطنين عبر البنوك، إذ لعبت دور الوسيط الذي يقدم للمواطن عائدًا على مدخراته، وفي الوقت نفسه يستثمر البنكُ الأموال في سندات وأذون الحكومة.

البحث عن الديون المحلية كوسيلة للتمويل كان خيارًا عقلانيًا لدولة حديثة النشأة، ليست رأسمالية عريقة مثل إنجلترا، ولا تملك جهازًا ضريبيًا متقدمًا، ولا تملك ترف تعريض نفسها لمخاطر الاقتراض من الخارج.

ولكنَّ حلَّ الدين المحلي لم يكن صالحًا على الدوام.

تضخم الدين العام

مع توسع الدولة في مشروعات البنية الأساسية والإنتاج وتطور دورها الاجتماعي كان احتياجها للتمويل يتزايد، وواجهت معضلة العملة الصعبة.

وقت عقد القرض الوطني الأول كانت مصر لا تزال جزءًا من تكتل نقدي أقامته بريطانيا للدول الحليفة لها، وهو ما كان يتيح لنا تبديل الإسترليني بالجنيه بطريقة يسيرة إلى حد ما. وحين خرجنا من هذا التكتل عام 1947 بدأنا نواجه العالم بجنيه مصري مستقل عن أي تبعية للخارج.

بمرور الوقت، اتضحت صعوبة الوصول للعملات الدولية القابلة للتداول مثل الدولار. ولم تعد الديون المحلية كافية لسد احتياجات الدولة. فـالمشروعات القومية، أو حتى السلع الأساسية التي توفرها الدولة للمواطنين (الدعم)، جانب كبير منها مستورد من الخارج، ولا يمكن شراؤه بالجنيه المحلي. ومن ثم زادت الحاجة للاقتراض الخارجي.

تعقد الوضع أكثر مع إطلاق حرية القطاع الخاص في الاستيراد عام 1975(7)، وهو ما سُمِّي فيما بعد "انفتاح السداح مداح"؛ وذلك لأن احتكار الدولة للتجارة في الستينيات كان يمنحها قدرة أكبر على تخطيط ميزان المدفوعات، فهي تحدُّ من استيراد سلع الرفاهية وتوجه العملة الصعبة لاستيراد الأساسيات، لكن حرية السبعينيات أدت لتضخم كبير في عجز الميزان الجاري.

مع تفاقم الديون الخارجية في الثمانينيات، تجسدت الإرهاصة الأخيرة لفكرة القرض الوطني في حملة "تبرعوا لسداد ديون مصر"، لكنها قوبلت هذه المرة بانتقادات واسعة بسبب اتساع الهوة بين الجنيه والعملات الصعبة، كما أن التبرع ليس له عائد على المواطن مثل الاستثمار في السند(8).

أمام تعقد أزمة الديون لجأت الدولة لصندوق النقد والبنك الدولي في بداية التسعينيات. كانت المؤسستان في هذا الوقت تقدمان الدعم في مقابل عملية تغيير شاملة لنمط الاقتصاد المحلي، ما يعرف ببرامج الإصلاح الهيكلي، واحدة من ملامح هذا التغيير كانت تحرير أسعار الفائدة على ديون الدولة من خلال نظام المزايدة على أذون الخزانة الذي بدأ في 1991.

ولذلك علق الاقتصادي جودة عبد الخالق على سياسات الصندوق والبنك قائلًا "تضمن المكون الخاص بالمالية العامة في البرنامج طفرة شديدة في نسبة مدفوعات الفوائد إلى الإنفاق الجاري"(9).

الانتقال لعصر الديون الخارجية

مهدت "إصلاحات" الصندوق والبنك لأن تصبح فائدة الدين العام أكثر ارتباطًا بقوى العرض والطلب المحلية والدولية، وهو ما سحب من يدنا إحدى أدوات "الاستقلال" عن النظام المالي العالمي ومهد لسيطرة الديون على الموازنة العامة.

لكن لأن البيروقراطية الحاكمة حتى التسعينيات كانت من أبناء الحقبة الكينزية فقد ظلت لديهم عقيدة اقتصادية تقوم على فكرة الترحيب بالدين المحلي، مهما كان ضخمًا، في مقابل التحفظ على التوسع في الديون الخارجية.

وما عزز من قدرة هذا النموذج على الاستمرار هو مواكبة بداية الألفية الجديدة لنشاط في حركة الاستثمارات الأجنبية المباشرة في مصر وفي سوق المال، الأمر الذي وفر مصدرًا بديلًا للعملة الصعبة يغنيهم نسبيًا عن الديون. لكن هذا النموذج الاقتصادي في مجمله كان هشًا أمام الأزمات وظهر ذلك بوضوح في الأزمة المالية العالمية عام 2008.

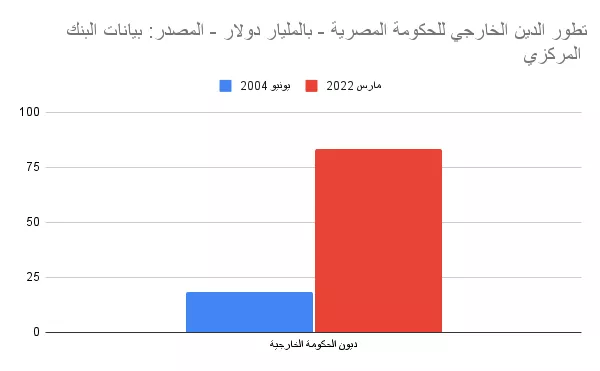

ومع الدخول في سنوات عدم الاستقرار السياسي بعد ثورة يناير، تآكل الاحتياطي تدريجيًا. وساهم ذلك في إعادتنا مرة أخرى لمؤسسات التمويل الدولية وإصلاحاتها الهيكلية، خاصة بعد إبرام قرض الصندوق في 2016. في هذه المرة كانت العديد من العوامل تقودنا لعصر جديد من تفاقم الديون الخارجية.

العامل الأول هو استفادتنا من قرض الصندوق في تحسين قدرتنا على الاقتراض من الأسواق الخارجية. لكننا استغللنا جانبًا كبيرًا من هذه القدرة في تمويل مشروعات عامة لا تنتج إيرادات دولارية، وهو ما فاقم من المشكلة.

نشأ هذا التوجه في سياق تصور بأن العقيدة المحافظة للنخب السابقة تجاه الديون الخارجية كانت نوعًا من الجمود السياسي أصاب مرافق الدولة بالترهل، ويجب التخلص من هذه العقيدة والانفتاح بشكل أكبر على الاقتراض من الخارج لتسريع حركة العمران في البلاد. وتجاهل أصحاب هذه التصورات التحذيرات من أن الدولار الذي لا يمول سلعة قابلة للتصدير سيصبح التزامًا ثقيلًا في المستقبل.

أما العامل الثاني فهو أن سباق سعر الفائدة صار مرهقًا للغاية. لقد دخلنا إلى حلبة هذا السباق في 1991، وازدادت حميته بقوة منذ 2016، بسبب اعتماد البنك المركزي المصري على جذب الدولارات من الخارج من خلال التسابق مع الأسواق الناشئة في رفع الفائدة على الديون الحكومية المصرية.

لكن بمجرد أن تسارعت وتيرة زيادة الفائدة في أمريكا، خاصة خلال 2022، انسحب البساط من تحت أقدام كل المتنافسين، وأصبح جذب الدولارات من الخارج بهذه الطريقة أكثر صعوبة.

ما يمكن أن نستفيده من قراءة التاريخ، هو أننا في حاجة للتوقف عن الاعتماد على الديون؛ المحلي منها والخارجي، كحل سهل لتجنب الدخول في مشكلات اقتصادية مثل العجز عن جمع الضرائب أو عن جذب الاستثمار في الخارج، أو العجز أيضًا عن تحقيق قدر من الاستقلال في إنتاج التكنولوجيا والمدخلات الصناعية. فالقاسم المشترك بين الكثير من أجيال البيروقراطية المصرية منذ نشأة الدين العام كان الاستكانة للحلول السهلة، وهو ما جعلنا دائمًا أسرى للأزمات المالية.

المصادر

(1) قانون 68 لسنة 1940 خاص بالدين المضمون والموحد والممتاز.

(2) بعد إقفال باب الاكتتاب في القرض الوطني طويل الأجل، المقطم، نوفمبر 1943.

(3) القرض الوطني طويل الأجل، المقطم، نوفمبر 1943.

(4) المذكرة التوضيحية للقانون 76 لسنة 1956 بالإذن لوزير المالية والاقتصاد في إصدار قرضين لمشروعات الإنتاج.

(5) قانون رقم 14 لسنة 1971 بإصدار سندات الجهاد.

(6) قرار رئيس الجمهورية 24 لسنة 1960 في شأن التيسير على موظفي ومستخدمي الحكومة عمال اليومية الدائمين بها بالإقليم المصري في الاكتتاب في سندات قرض الإنتاج 3.5% لسنة 1960.

(7) قانون الاستيراد والتصدير 118 لسنة 1975.

(8) مثال على خطاب المعارضة المصرية، مجدي حسين: تبرعوا لسداد ديون مصر - الشعب - 1986.

(9) جودة عبد الخالق، التثبيت والتكيف في مصر، المجلس القومي للترجمة، ص 117 و118.