هل علينا أن نتعامل بجدية مع تحذيرات مؤسسات التصنيف الائتماني؟

قبل بضعة أعوام، عندما كنت أعمل بإحدى شركات الخدمات المالية الكبرى في مصر وأنا أقل خبرة، كان خبر تخفيض أو رفع التصنيف الائتماني لمصر عن طريق أي من تلك المؤسسات يؤدي إلى جلبة في القاعة الرئيسية بالشركة، حيث يهرول بعض الموظفين ويصيح آخرون وتُهَمْهِمُ أقلية؛ فإصدار مثل تلك التقارير يتسبب أحيانًا في تحركات قوية بالأسواق المالية، سواء البورصة أو السندات، وهو ما يفسر الأصوات العالية في أرجاء المكان، حيث يحاول الموظفون طمأنة المستثمرين، الأفراد غالبًا، على مصير أموالهم.

خلال الشهور الأخيرة استعادت تقارير التصنيف الائتماني زخمها مع صدور العديد من التعليقات السلبية بشأن الوضع المصري، إذ غيّرت ستاندرد آند بورز في 21 أبريل/نيسان النظرة المستقبلية لمصر من مستقرة لسلبية، كذلك أصدرت موديز خلال الشهر نفسه تقريرًا تُعلّق فيه على تزايد مخاطر الاستثمار مع استمرارية الضغط على موارد الدولة الأجنبية، وفي مطلع مايو/أيار الجاري خفضت فيتش تصنيف الديون المصرية.

وبينما يتلقى الكثيرون تلك التقارير بقدر عالٍ من التوتر، مثل الذي كنت ألمسه في زملائي السابقين بالقطاع المالي، تبدو لي تلك المؤسسات جزءًا من أصل المشكلة، إذ أنها أدركت الأزمة المصرية بشكل متأخر للغاية، ولا تزال تقاريرها عاجزة عن تسليط الضوء على كل الأسباب التي قادتنا للوضع الراهن، وسبل معالجته.

خرافة السوق الكفء

تقوم وكالات التصنيف بدور هام في منظومة الرأسمالية بشكلها الحديث.

في الأصل، تأتي وظيفة الأسواق المالية، سواء البنوك أو البورصة أو غيرهما، كقنوات تساهم في التقاء من لديه فوائض مالية مع من يحتاج إلى تلك الفوائض لخلق قيمة مضافة حقيقية من خلال علمية الإنتاج. ولكن مع نمو الفوائض المالية والتقدم التكنولوجي، فقد تطورت أشكال الرأسمالية حتى أصبح المال في حد ذاته سلعة يمكنها أن تولد أرباحًا، وبالتالي فوائضَ جديدة.

توسعت أسواق المال لتشمل انتقال المال على نطاقات جغرافية شاسعة ومن خلال أدوات مالية شديدة التعقيد، لا يفهمها "الرجل صاحب الفائض المالي". هنا يأتي دور وكالات التصنيف في إتاحة المعلومات للمستثمرين حول أدوات الدين المختلفة.

ويعتبر ذلك الدور مساهمة مباشرة في تحقيق ما يسمى بفرضية السوق الكفء. فحتى تعمل أسواق "دعه يعمل دعه يمر" بكفاءة، لا بد من توافر المعلومات للاعبي السوق الذين يعقدون صفقات البيع والشراء. وبذلك تتمكن آلية التسعير الحر من أن تعكس القيمة الحقيقية للمنتج، حقيقيًا كان أو ماليًا، تلك القيمة النابعة من تفضيلات طرفي الصفقة.

لكن مفهوم "كفاءة السوق" أصبح أقرب للخرافة في نظر الكثيرين بعد الأزمة المالية العالمية (2008)، كما فقدت مؤسسات التصنيف الكثير من مصداقياتها خلال تلك الأزمة.

قبل وقوع الأزمة، كانت أسواق الدين وصلت إلى مستوى متطور للغاية ومعقد إلى حد كبير، ومع التوسع القوي في تداول أدوات الدين المشتقة من القروض العقارية، ساهمت هذه المشتقات في قطع العلاقة المباشرة بين الدائن والمدين في تلك الأسواق.

في هذا السياق، تساهلت البنوك في منح الائتمان لشراء العقارات للقادرين وغير القادرين على السداد في ذات الوقت، وتزايد اعتقاد المؤسسات المالية بقدرتها على توزيع مخاطر عدم السداد من خلال توريق تلك القروض، بل إن خطر عدم السداد ذاته أصبح أداة مالية يتم تداولها.

وأمام هذه التطورات، كانت نماذج مؤسسات التصنيف للتحليل المالي والاقتصادي عاجزة عن التنبؤ بأن ثمة أزمة في طريقها للوقوع، لذلك كانت أحداث 2008 بمثابة فضيحة مدوية في حقها، خاصة أنها منحت تصنيفات ائتمانية ممتازة للأدوات المالية التي ساهمت في وقوع الأزمة.

ومع استشعارها بخطر الأزمة، قامت ستاندرد آند بورز في العاشر من يوليو/تموز من عام 2007 بوضع الكثير من تلك الأدوات المالية تحت الملاحظة مع نظرة مستقبلية سلبية. تبعتها الوكالات الأخرى في ذلك، وفي غضون أيام قليلة توالت التخفيضات الائتمانية لتهبط تلك الأدوات لمستويات مخاطرة عالية، بدأت معها نوبة البيع العنيفة التي كانت بمثابة نقطة البداية للأزمة العالمية.

أمام هذه التصرفات الفجائية لمؤسسات التصنيف، اعتبر التقرير الصادر عام 2011 من اللجنة القومية في الولايات المتحدة/ للبحث في مسببات الأزمة المالية والاقتصادية، أن انتشار أدوات الدين تلك في أسواق المال لم يكن ممكنًا لولا ختم الجودة الممنوح من قبل تلك المؤسسات.

وفي طيات التقرير، نجد سؤالًا من أحد مديري صناديق التحوط يعبر عن دهشته من التحول في موقف مؤسسة ستاندرد آند بورز تجاه تصنيف الأدوات المالية التي قادت للأزمة، "لماذا الآن؟"، خاصة وأن أمارات الأزمة كانت ظاهرة من قبل، مع شيوع الأخبار حول حالات العجز عن سداد ديون الرهن العقاري، ورد مسؤول من الوكالة بمنتهى البرود قائلًا إن قرارها جاء فور "التيقن من المعلومات".

"لماذا الآن؟" المصرية

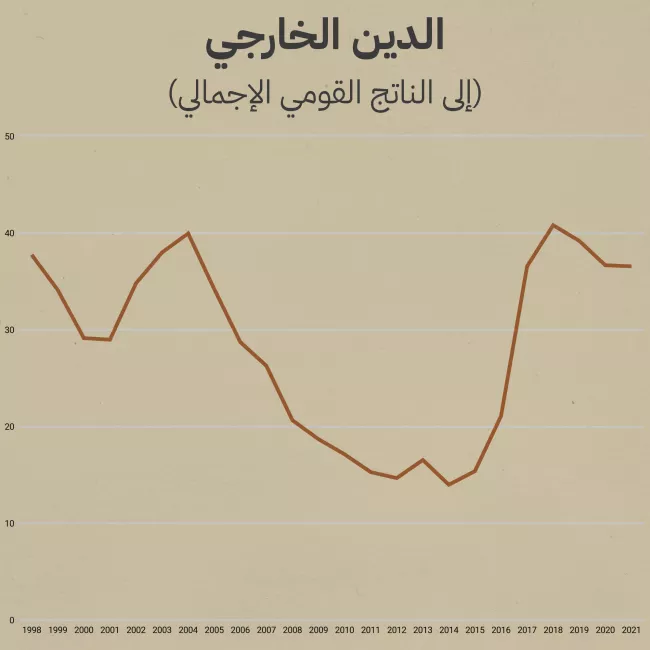

تتشابه حالة التفاؤل التي صدَّرتها مؤسسات التصنيف بشأن مستقبل الاقتصاد المصري عن مصر خلال الأعوام من 2017-2019 إلى حد ما مع أجواء ما قبل أزمة 2008، إذ قامت خلال تلك الفترة برفع درجة التصنيف الائتماني لمصر أو تعديل نظراتها المستقبلية على نحو إيجابي، على الرغم من أن البلاد كانت ماضية في التوسع في الاستدانة الخارجية.

بين الأعوام 2015 و2018، تغيرت رؤية ستاندرد آند بورز المستقبلية لديون مصر السيادية إلى أن رست أخيرًا على "مستقرة" في عام 2018. ولم تكترث الوكالة كثيرًا باتجاهات البنك المركزي في هذا الوقت لحماية الجنيه بل اعتبرت أن سعره كفيل بتعزيز الصادرات المصرية، وتحدثت كثيرًا عن سير الحكومة على خطى الإصلاح وما سيسهم فيه من زيادة قدرتها على جذب الاستثمارات الأجنبية.

كذلك قامت موديز في 2019 بالمساهمة في أجواء التفاؤل عبر رفع التصنيف الائتماني للبلاد، وعللت ذلك بالثقة في قدرة الدولة على الحصول على احتياجاتها التمويلية، مدفوعة بالإصلاحات الاقتصادية التي تستهدف خفض عجز الموازنة عن طريق سياسات تقشفية مثل رفع الدعم عن الطاقة.

إدراك متأخر للأزمة

لم تبدأ مؤسسات التصنيف تغيير لهجتها المتفائلة بشأن مصر إلا بعدما استشرت الأزمة.

استغرقت ستاندرد آند بورز خمس سنوات منذ رفعها للتصنيف الائتماني في 2018، لتستشف أخيرًا "سلبية" الرؤية المستقبلية وتصدر بشأنها التقرير الأخير، معددة في ذلك الأسباب السياسية والاقتصادية والمؤسسية التي ترجّح استمرار الأزمة وما يتبعه من ارتفاع تكلفة الاقتراض. التقرير في حد ذاته ما هو إلا إعادة لما نقرأه بالفعل عن أزمة الاقتصاد المصري منذ سنة تقريبًا، وكان أولى لها أن تستشف أزمة النموذج الاقتصادي منذ بدء التحولات الكبيرة في هيكل ديونه الخارجية قبل نحو عقد من الآن.

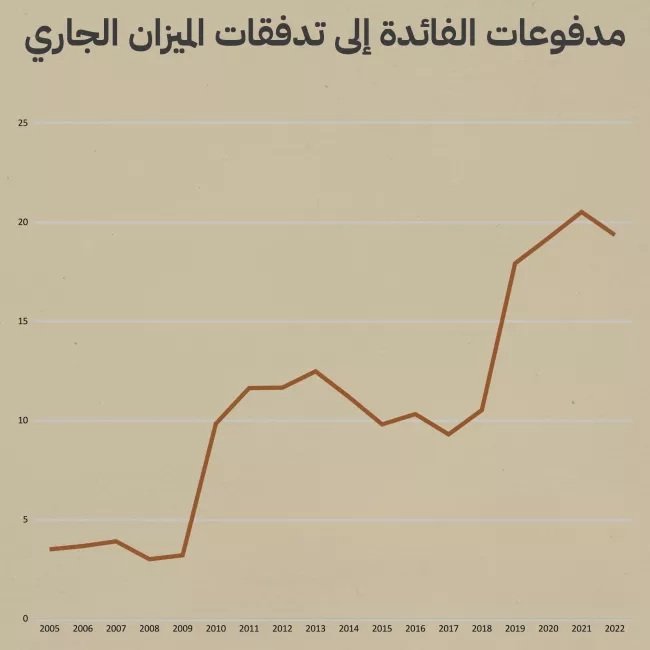

كانت مؤشرات ارتفاع الدين الخارجي، العامل الرئيسي للأزمة الحالية، تلوح في الأفق بالفعل منذ 2016 من خلال القفزات المتتالية التي شهدها ميزان المدفوعات من استدانة ومدفوعات الفائدة للخارج. كل ذلك جاء متزامنًا مع انخفاض مساهمة الاستثمار في الناتج المحلي الإجمالي، بينما جاء النمو مدفوعًا بتنامي الاستهلاك. كل ذلك كان يؤشر بوضوح شديد لزيادة الاعتماد على الدين الخارجي في تمويل أنشطة استهلاكية غير مولدة للدخل، وبالتالي عدم المساهمة في توفير التدفقات النقدية الأجنبية في المستقبل لمواجهة الالتزامات تجاه الدائنين.

وأمام التدهور المستمر في الوضع المالي لمصر، كانت خطاب مؤسسات التصنيف وكذلك الحكومة يحاول إرجاع أصول الأزمة الحالية إلى الضغوط الخارجية على الاقتصاد. من المفهوم بالطبع أن تلك الضغوط تجلت مع الحرب الروسية على أوكرانيا، وربما قبلها مع أزمة كوفيد-19. ولكن ما تغفله تلك القراءة، وحتى تقرير ستاندرد آند بورز، هو السياسات المحلية اللاتنموية التي جعلت الاقتصاد أكثر عرضة للتأثر بالأزمات الاقتصادية العالمية.

لا يتبين لي سبب واضح أو ادعاء موثوق في صحته حول السبب الذي دفع الوكالات للتأخّر في التنبؤ بالأزمتين المصرية أو الأمريكية. لكن المؤكد هو أنها فشلت في القيام بالدور الذي يتعين عليها أن تلعبه في إصدار تقارير محايدة وذات مسؤولية أخلاقية.