لماذا يتحدثون عن طباعة النقود في مصر؟

قبل أيام، نشرت وكالة رويترز تحليلًا بعنوان لافت "مع تنامي العجز.. مصر تزيد المعروض النقدي وتغامر بتفاقم التضخم"، واهتمت مواقع عربية عدة بما تضمنه التحليل من إشارة إلى أن الحكومة المصرية في مأزق مالي، وتقوم بطباعة النقود لإنقاذ نفسها.

ربما يُعزى اهتمام القراء بالخبر، رغم كتابته بلغة اقتصادية متخصصة، إلى حالة القلق التي تنتاب البعض بمجرد أن تصل إلى أيديهم ورقة نقدية جديدة، ما يترك لديهم انطباعًا بأن النقود تفقد قيمتها، ويعبر البعض عن ذلك التوتر على السوشيال ميديا، بجمل ساخرة من قبيل "المطبعة شغالة الله ينور".

لكن، ما المقصود بـ"طباعة النقود"؟ وما المؤشرات التي يمكن أن نستند إليها لنعرف إذا ما كان ثمة شيء غير اعتيادي يحدث في أروقة البنك المركزي، أم أن الأمور تسير على طبيعتها؟

كيف تعمل المطبعة؟

يستطيع أي بنك مركزي خلق نقود من الهواء. هذه الحقيقة تجعل البعض يتحدث عن "طباعة النقود" كـ"مؤشر سلبي"، فمن أين يكتسب البنك المركزي هذه القدرة السحرية؟

مثل أي بنك، تضطر البنوك المركزية لإعداد قوائم مالية تعبر عما لديها من ثروة ومال (الأصول)، وما عليها من التزامات (خصوم). وعندما يقوم أي بنك بطباعة ما قيمته مليونًا من العملات الوطنية للبلاد، على سبيل المثال، فهذا المليون يمثل التزامًا قائمًا عليه (خصوم)، لأن الورقة المُصدرة في حد ذاتها ليس لها قيمة، ولكن من المفترض أنها تعبر عن قيمة ما، موجودة في خزائن المركزي (أصول).

لدى البنوك المركزية قدرة سحرية على خلق النقود من الهواء، ولكنهم يكبحون هذه القدرة

نميل في كثير من الأحيان لتصور أن الأصول المقابلة للنقد المصدر هي الذهب، وأن ذلك يحد من القدرة على خلق النقود بحكم ندرة هذا المعدن النفيس. كان ذلك هو الوضع فعلًا خلال القرنين التاسع عشر والعشرين، حتى انهار نظام الذهب تمامًا في السبعينيات.

ومن وقتها، تراجع دور المعدن النادر بقوة وحل محله في غطاء الإصدار ما لدى المركزي من عملات أجنبية (وهو محدود أيضًا)، والأوراق المالية المحلية التي يستطيع البنك التحكم في إصدارها بالتنسيق مع مؤسسات أخرى في بلاده.

تستطيع وزارة المالية، مثلًا، أن تُصدر تعهدًا بسداد قيمة ما في المستقبل (إذن خزانة)، ويقوم البنك المركزي بشراء هذا الإذن ووضعه في خانة الأصول، ثم يقوم بإصدار أوراق نقدية مغطاة بتلك الأصول وإقراضها للمالية، وهناك قنوات أخرى غير الدين العام لخلق النقود لايتسع المجال لذكرها.

لكن البنوك المركزية تقوم بوضع حدود على إصدار النقد، لأسباب عدة من أهمها أن خلق نقود بقيمة أكبر من قيمة الناتج الاقتصادي يزيد من المعروض النقدي مقابل عدد وكمية السلع المتوفرة، ما يستتبعه زيادة معدلات التضخم.

باختصار، لدى البنوك المركزية قدرة سحرية على خلق النقود من الهواء، ولكنهم يكبحون تلك القدرة كي لا يتم خلق أموال أكثر مما ينبغي، ولكن كيف نستطيع الحكم على أننا تجاوزنا الحدود المقبولة؟

القاعدة القانونية في مصر، والموجودة منذ نشأة البنك المركزي في البلاد، في مطلع الخمسينيات، وحتى قانون البنك المركزي الراهن لسنة 2020، هي ألا تتجاوز قيمة ما يمنحه البنك المركزي لوزارة المالية في كل عام مالي لتغطية عجز الموازنة 10% من متوسط إيرادات ثلاث سنوات سابقة، وأن تتكفل المالية بإعادة سداد قروض المركزي قصيرة الأجل خلال مدة أقصاها عام واحد، وأن يتم تسعير هذا التمويل على أساس أسعار الفائدة في السوق.

وبالتالي فأي زيادة عن نسبة الـ 10%، أو تقديم البنك المركزي تمويلات للمالية في صورة قروض طويلة الأمد، أو تقديم التمويلات دون فائدة، يعد ممارسة سلبية لـ"طباعة النقود".

حقيقة ما يجري في مصر

التوسع في خلق النقود لسد عجز الموازنة مسألة موجودة في مصر، هذا لا خلاف عليه، وفي دراستها المنشورة على موقع وزارة التخطيط، تتحدث الاقتصادية سلوى العنتري عن أن تلك الظاهرة كانت موجودة بشكل واضح خلال فترة الاضطرابات التي تلت ثورة يناير، ورصدت ذلك خلال فترة الدراسة بين أعوام 2011 إلى 2015.

وبحسب تقرير رويترز، فإن مصر تمر حاليًا بمرحلة مشابهة من التوسع في التمويل النقدي للموازنة، فإلى أي مدى يمكن الحكم على صدق هذه التقديرات؟

القول الفصل في هذه المسألة هو الرجوع إلى إفصاح البنك المركزي عن حجم تمويله لعجز موازنة الحكومة خلال العام المالي الجاري، وهي بيانات غير متوفرة، إذ أن آخر الأرقام المنشورة عن تلك التمويلات تعود لعام 2019 - 2020، لكن رويترز استعانت بمؤشرات من الاقتصاد الكلي تساعد على استشكاف الوضع الراهن.

نستعرض فيما يلي عددًا مما يدعم تحليل رويترز، ومؤشرات أخرى تعارضه.

مؤشرات داعمة

استعانت رويترز بمؤشر "المعروض النقدي" الذي نما بـ 31.9% في نهاية مايو/أيار، مقارنة بالفترة نفسها من العام السابق، وهو رقم كبير ويزيد عن النمو السنوي السابق عليه، الذي بلغ 23.1% في يونيو/حزيران 2022، و 15.7% في يونيو 2021.

والمقصود بالمعروض النقدي/M1 إجمالي النقد المُتداول، بالإضافة للودائع الجاریة غیر الحكومیة بالعملة المحلیة لدى البنوك(*).

واستشهدت رويترز ببيانات محدثة عن تمويلات البنك المركزي للحكومة تحت اسم "صافي المطلوبات من الحكومة"، تظهر زيادتها من 1.06 تريليون جنيه في يونيو 2022، إلى 1.48 تريليون في مايو الماضي.

مؤشرات معارضة

في المقابل، هناك مؤشرات عدة لا تدعم ما قدمته وكالة الأنباء في تحليلها. أولها أن رويترز تقول إن الدافع وراء الميل للتوسع في تمويل البنك المركزي للحكومة هو تفاقم العجز، وهنا تستشهد بالرقم المطلق لعجز الموازنة الذي يتوقع أن يبلغ خلال العام المالي الجاري 824.4 مليار جنيه مقابل 723 مليارًا في العام الماضي، لكن التحليل أغفل أن جزءًا كبيرًا من تلك الزيادة تضخمية بالأساس، فنسبة العجز للناتج الإجمالي لم تزد إلا من 6.4% (عجز متوقع) في العام المالي الماضي، إلى 7% عجز مقدر في موازنة العام المالي الجاري.

خلق النقود لا يؤدي بالضرورة للتضخم

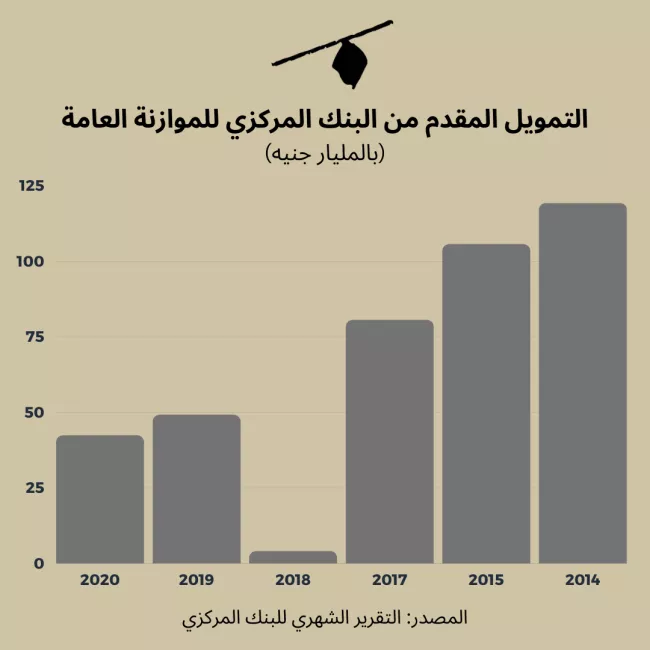

وثانيًا، فإن آخر البيانات عن تمويل البنك المركزي لعجز الموازنة تشير إلى انخفاض واضح في قيمة تلك التمويلات بعد اتفاق مصر مع صندوق النقد على برنامج قرض في 2016، ما ينوه إلى ضغوط واضحة من الصندوق لكبح دور المركزي في تمويل عجز الموازنة، ومصر حاليًا مرتبطة ببرنامج إصلاح مع الصندوق تم الاتفاق عليه في ديسمبر/كانون الأول الماضي.

وحتى إذا تجاوز البنك المركزي الحدود الموضوعة له في تمويل وزارة المالية، فهذا لا يعني بالضرورة طباعة نقود جديدة لسد هذه التمويلات، ولكنه قد يستنفد ما لديه من سيولة ثم يلجأ بعدها لمرحلة طباعة النقود.

ثالثًا، فإن خلق النقود لا يؤدي بالضرورة للتضخم، فالبنك المركزي يستطيع امتصاص جانب من السيولة عن طريق رفع أسعار الفائدة، ونحن نعيش بالفعل في حقبة من التشديد النقدي. وبالنظر لحجم النقد المصدر والمتداول للناتج الإجمالي سنجد أنه بلغ 10.4% حتى مارس/آذار الماضي، وهو رقم معتدل مقارنة بما بلغه في يونيو 2013، وقت أن كان التمويل النقدي للموازنة عند ذروته، وفقًا لدراسة العنتري، حيث بلغ آنذاك 14.2%.

أما المؤشر الرابع فيلتعق بالتضخم، حيث تعاني مصر معدلات تضخم قياسية، كما تشير رويترز، لكن التضخم الحالي مدفوع بالأساس بارتفاع قيمة المنتجات المستوردة، نتيجة التعويم، وندرة الكثير من السلع نتيجة مصاعب الاستيراد.

باختصار، يعكس مؤشر "صافي المطلوبات من الحكومة" نموًا لافتًا في حجم تمويلات المركزي للحكومة، وهو ما ينعكس بطبيعة الحال على حجم المعروض النقدي، لكن مؤشرات عجز الموازنة للناتج المحلي خلال العامين الماليين الحالي والسابق لا تعكس اتجاهًا للإسراف في الإنفاق العام، وبالتالي قد نكون في مأزق مالي لكننا لم ننزلق بعد إلى الحالة الكلاسيكية للدولة التي تعاني من تفاقم ديونها المحلية وتضطر لطباعة النقود بشكل مفرط من أجل سداد هذه الديون.

(*)يتم طرح أرصدة الشیكات والحوالات المشتراة من قيمة الودائع الجارية.