عن العدالة التي لن تتحقق في قانون الضرائب على الدخل

أقرت الدولة مؤخرًا بضعة تعديلات على قانون الضرائب على الدخل، من بينها إضافة شريحة جديدة للضرائب تصل إلى 27.5% لمن يزيد دخلهم السنوي عن 1.2 مليون جنيه، في محاولة للتحول نحو هيكل ضريبي أكثر عدالة يقع فيه العبء الأكبر على الأعلى دخلًا.

لكن عمليًا تشير العديد من المؤشرات إلى أن العدالة المنشودة لن تتحقق، ليس فقط بسبب محدودية عدد من تستطيع الدولة أن تفرض عليهم السعر الجديد للضريبة، ولكن لأن أنشطة أخرى مولدة للدخل حظيت بإعفاءات شديدة السخاء.

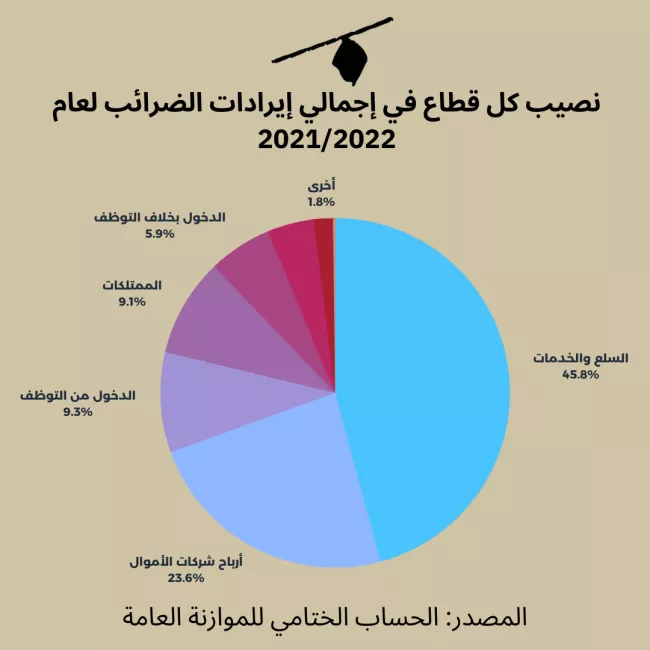

الهيكل العام للعوائد الضريبية

بينما تستهدف التعديلات الأخيرة الاقتطاع من دخول أصحاب الرواتب المرتفعة، فإن هيكل الإيرادات الضريبية يخبرنا أن إجمالي الضرائب المحصلة على الرواتب لا يتجاوز الـ 10% من الحصيلة الضريبية.

تمثل الإيرادات المتوقعة نقطة في بحر إجمالي الإيرادات الضريبية على الدخل

لا تمثل العوائد المحدودة لضرائب الأجور، والأشكال الأخرى من ضرائب الدخل، مشكلة كبيرة للحكومة، إذ أنها تعوض هذا النقص بالاعتماد على الضرائب المحصلة على الاستهلاك. وهو ما يجعل كفة السياسات الضريبية تميل نحو اللاعدالة، حيث تنفق الشرائح الأقل دخلًا نسب أكبر من دخولها على الاستهلاك، على العكس من ذوي الدخول العالية، الذين يتمكنون من توفير جزء من دخلهم واستثماره ليدر عليهم دخلًا إضافيًا.

وخلال السنوات الأخيرة، وسعت مصر من مساحة ضرائب الاستهلاك عن طريق تعديل ضريبة المبيعات إلى ضريبة القيمة المضافة، التي لعب صندوق النقد الدولي دورًا كبيرًا في صياغتها، قبل أن تُفرض بنسبة 13% عام 2016، زادت إلى 14% من العام التالي.

أسباب محدودية دور ضرائب الأجور

يمكن فهم ضعف نسبة العوائد من ضريبة الأجور في سياق انتشار الاقتصاد غير الرسمي، حيث تشير بعض التقديرات إلى وصول نسبة العمالة غير الرسمية إلى حوالي نصف القوى العاملة. بجانب ضعف مستوى دخول شرائح واسعة من المجتمع، كما يظهر في مسح الدخل والإنفاق لعام 2020، والذي يحدد متوسط الدخل السنوي عن العمل بحوالي 43 ألف جنيه، وذلك للأسرة وليس للفرد.

يتضح إذًا من نفس المسح أن إضافة شريحة جديدة للضرائب على الأجور بقيمة 27.5% لن تمثل تغيرًا ملموسًا في هيكل الضرائب، لأن الشريحة العشرية العليا من الأسر تتحصل على متوسط دخل سنوي مقداره 115 ألف جنيه. وبافتراض وجود عائل واحد فقط لكل أسرة، فإن ذلك يعني أن أعلى سعر للضريبة ستخضع له الغالبية العظمى من ممولي الضرائب لن يتجاوز 15% و20%.

وبما أن استحداث تلك الشريحة لا يستهدف سوى عدة آلاف من ممولي الضرائب فإن ذلك يؤشر إلى ضعف العوائد المتوقعة للشريحة الجديدة. وهو ما تؤكده تصريحات مستشار رئيس مصلحة الضرائب الذي قدر العائد منها بـ1.2 مليار جنيه.

وبذلك، تمثل الإيرادات المتوقعة نقطة في بحر إجمالي الإيرادات الضريبية على الدخل، وحوالي 1% فقط من الضرائب على الدخول من التوظف للعام المالي 2021/ 2022.

اللا مساواة التي تكشفها الضريبة الجديدة

من جهة أخرى، فإن مجرد فرض السعر الجديد للضريبة يعني اعترافًا ضمنيًا بأن فئة يتجاوز دخلها السنوي 1.2 مليون جنيه، ما يعادل 28 ضعف متوسط دخل الأسرة المصرية (إذا ما اعتمدنا على بيانات المسح الرسمي)، وهذا التفاوت الكبير كان من المفترض أن يدفع الدولة إلى إجراءات أكثر تصعيدًا للضريبة من أجل معالجة هذا الوضع.

فعلى سبيل المثال، تقع الشريحة الكبرى من ممولي الضرائب في فرنسا تحت طائلة معدل ضريبي يبلغ 30%، ويرتفع معدل الضريبة ليصل إلى 45% لمن يرتفع دخلهم السنوي عن أربعة أضعاف متوسط الدخل السنوي للفرد.

الوجه الآخر لغياب العدالة الضريبية

هناك مدخل آخر لتفسير محدودية ضرائب الرواتب في حصيلتنا يتعلق بمحدودية دور العمل في الاقتصاد بشكل عام، في مقابل مصادر أخرى للدخل من الملكية والريع، وتواجه العديد من البلدان النامية هذا الخلل في توزيع مصادر الدخل.

وتقدر منظمة العمل الدولية أن نصيب العمل من الناتج القومي الإجمالي في مصر بلغ 43.7% عام 2020، وهو ما يقل عن المتوسط العالمي بحوالي 10%. وعلى الرغم من تشابك وتعدد الأسباب المؤدية إلى انخفاض تلك النسبة في الدول النامية عمومًا، فإن اعتماد هيكل الإنتاج في مصر على أنشطة ريعية ومالية، وكذلك ضعف مستوى إنتاجية عنصر العمل، تعد جميعها أسباب رئيسية لانخفاض مساهمة عنصر العمل في الإنتاجية الكلية.

أمام محدودية دور "العمل" في الاقتصاد، هناك خلل موازي في توزيع العبء الضريبي. ففي مقابل تشديد الضريبة على الأجور، شملت التعديلات الأخيرة سخاءً واضحًا في الضرائب على أنشطة أخرى مولدة للدخل، من بينها الاستثمار المالي والعقاري وغيرها.

وبدعوى تشجيع الاستثمار، تستهدف العديد من الإعفاءات والتخفيضات الضريبية الأغنياء وأصحاب الأصول. فعلى سبيل المثال، سبق وألغت الدولة في 2015 ضريبة استثنائية 5% إضافية على ذوي الدخول المرتفعة كانت أيضًا فرضتها على أرباح الشركات التي تفوق المليون جنيه.

كذلك قامت الدولة بالتراجع عن تطبيق الضريبة على الأرباح الرأسمالية من البورصة عدة مرات، إلى أن أعادتها في يناير/كانون الثاني 2022 وبنسبة ضئيلة 10%، وبمقاومة شديدة من أصحاب المصالح، سواء المستثمرين في البورصة أو القائمين عليها.

ومع التعديلات التي أقرت في يونيو/حزيران الماضي، أدخلت الدولة على هذه الضريبة المزيد من المزايا للمستثمرين. كان من بينها حزمة الحوافز الضريبية والتي تضمنت فرض الضريبة بنسبة 10% على 50% فقط من المكاسب المحققة من بيع الأسهم في هذه الشركات وتنخفض هذه النسبة إلى 25% بعد عامين من إقرار التعديلات.

وبفضل هذا النمط من السخاء في التعامل مع الاستثمارات المالية، من المتوقع ألا تتجاوز حصيلة ضريبة الأرباح الرأسمالية خلال العام المالي 2024 سوى نحو 1% من إجمالي الإيرادات.

من الممكن أن نعزو مشكلة ضعف العوائد الضريبية في مصر إلى غلبة الاقتصاد غير الرسمي على النشاط الاقتصادي والضعف المؤسسي للهيئات الضريبية. غير أننا نجد أيضا بعضًا من سمات التحول نحو اقتصاد أكثر اعتمادية على الأنشطة المالية لتوليد الدخل، أو ما يعرف بأمولة الاقتصاد، مصاحبة لضَعف المؤسسات التي لا تملك زمام الأمور من جهة قدرتها على حصر مصادر تمويل الضرائب.

وتكمن خطورة مثل هذا التوجه، سواء عن قصد أو غير قصد، في جعل الاقتصاد أكثر عرضة لمخاطر الاعتمادية على عنصر الربح المتولد من القطاع المالي، وهي مخاطر يخشى منها العالم المتقدم. فما بالنا بمخاطر إضافية في ظل نموذج إنتاج هش في أساسه ويعتمد بشكل كبير على أنشطة ريعية.