لماذا ينمو الاقتصاد المصري وتزداد مع ذلك معدلات الفقر؟

أحيانًا تقوم الحكومات بضخ أموال في الاقتصاد من أجل تنشيطه إذا كان يشهد نموًا بطيئًا، أما في الحالة المصرية فإن الاقتصاد يحقق أعلى معدلات للنمو منذ ثورة يناير، ومع ذلك تطلق الدولة مبادرات وخطط عدة لتنشيطه.

الواقع أن معدلات النمو المرتفعة للاقتصاد لا تنعكس على حل مشكلات مصر الاقتصادية، وهو ما دفع الدولة لتطبيق إجراءات تحفيزية قد تؤدي إلى زيادة فرص العمل أو تخفيف تكاليف المعيشة، إذا نجحت الدولة فعلًا في تطبيقها. لذلك؛ فنحن بحاجة لأن ننظر في الإجراءات التنشيطية المطروحة وطبيعة التحديات التي تنتظرها.

نظرة سريعة على معدل النمو

يقصد بالنمو الاقتصادي معدل الزيادة في الناتج المحلي الإجمالي أو قيمة ما يتم إنتاجه في الاقتصاد إجمالًا، ويحتاج أي بلد إلى زيادة قيمة إنتاجه بشكل مستمر لكي تتوافر لديه الموارد الكافية لسد حاجاته المتزايدة سواء مع زيادة السكان أو التطلع لحياة أفضل.

مع بداية العام الجديد، أعلنت العديد من بنوك الاستثمار توقعاتها للنمو في السنة المالية الجارية، والذي ينتهي يوليو/ تموز المقبل. بنك سي آي كابيتال توقع أن يصل معدل نمو الناتج الإجمالي إلى 5.8% في 2019/2020، ورجح بنك المجموعة المالية هيرميس تسجيل معدل النمو نفس المستوى.

ويعد معدل 5.8% رقمًا مرتفعًا قياسًا للأرقام المسجلة في السنوات الأخيرة، فقد وصل النمو إلى ذروته خلال حكومة أحمد نظيف وتحديدًا في عام 2007/2008 عندما تخطى مستوى الـ 7%، لكنه هبط مجددًا بسبب الأزمة المالية العالمية ثم بعد ذلك اضطرابات الثورة. ومنذ 2010 لم يتجاوز معدل النمو مستوى الـ 5% حتى استطاع أن يرتفع عنها بالكاد في العام المالي 2017/2018 ليسجل 5.3%، ثم 5.5% في العام المالي الماضي.

جاء ارتفاع المستويات الأخيرة من النمو مدفوعًا بنشاط قطاعات إما أنها لا توفر الكثير من الوظائف، أو أنها توفر وظائف غير مستقرة، كما أن استمرار هذه القطاعات في النمو على الأجل المتوسط ليس أمرًا مضمونًا، وهو ما جعل تغيير نمط النمو ضرورة اقتصادية واجتماعية.

لماذا يعد نموذج النمو الحالي معيبًا؟

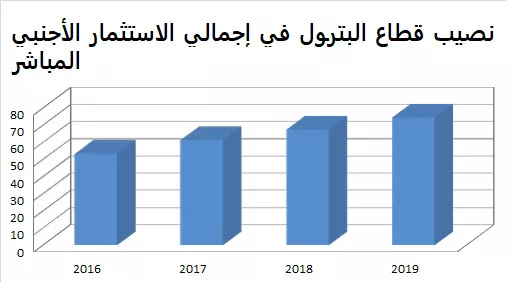

توجهت العديد من الاستثمارات الأجنبية في مصر مؤخرًا إلى القطاع النفطي، بحسب شركة شعاع لتداول الأوراق المالية في تقريرها السنوي الأخير "أعيد التخصيص للاستثمارات الأجنبية في قطاع الغاز، في حين تم ضخ كميات ضئيلة من التدفقات إلى القطاعات الأخرى".

وتعكس بالفعل بيانات البنك المركزي المصري تركيز الاستثمار الأجنبي في قطاع البترول خلال السنوات الأخيرة، والذي تزامن مع الاكتشافات الجديدة للغاز الطبيعي في البحر المتوسط.

مشكلة قطاع البترول أنه كثيف الاستثمار في رأس المال، أي أنه لا يولّد فرص عمل كثيرة، وهو ما يعني أن ضخ المليارات من الاستثمارات في القطاع لا ينعكس بشكل كبير على الحياة في صورة وظائف متاحة للعاطلين، بالإضافة إلى ذلك فإن الاستثمار بهذا القطاع مرهون بالاكتشافات الجديدة، وقد تمنح الطبيعة بسخاء من نفطها الراقد تحت الأرض في بعض السنوات، وتضنَّ في سنوات أخرى، لذا فاستمرار هذا القطاع في النمو أمرًا غير مضمون.

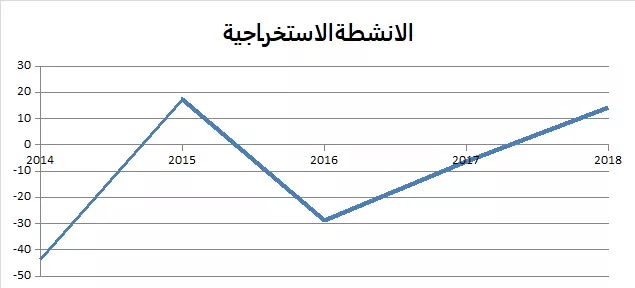

وكما نرى من الرسم التالي، فقد تذبذب إسهام قطاع الاستخراجات في النمو الاقتصادي بشكل عنيف خلال السنوات الأخيرة.

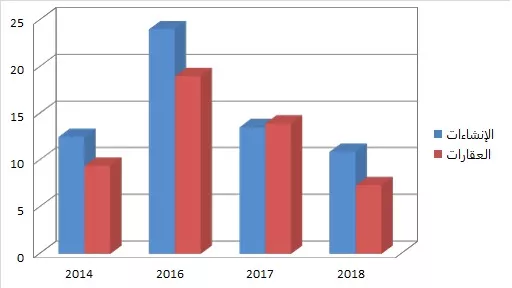

القطاع الثاني الذي ساهم بقوة في النمو خلال السنوات الأخيرة هو قطاع العقارات، والذي لا يمكن أن نحلله بمعزل عن قطاع الإنشاءات، فقد ساهم استثمار الدولة الواسع في البنية الأساسية مؤخرًا في دفع النشاط العقاري.

كان للقطاعين السابقين إسهامًا رائدًا في النمو، لكن هذه القطاعات لا توفر فرص عمل مستقرة، وأحيانًا ما يكون نموها القوي مدفوعًا بعوامل من الصعب استدامتها، مثل طفرة مشروعات البنية الأساسية التي قامت بها الدولة خلال السنوات الأخيرة، أو إقبال المصريين بكثافة على الاستثمار العقاري خلال فترة اضطراب العملة (قبل التعويم) كوسيلة لحماية مدخراتهم.

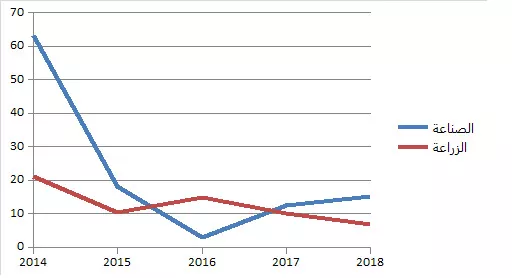

نأتي إذن إلى القطاعين الأكثر قابلية للاستدامة في النمو، واللذان يخلقان فرص عمل كثيفة، وهما الصناعة والزراعة، واللذان كما يظهر في الرسم الأخير تراجع إسهامهما في النمو خلال السنوات الأخيرة، وظل نصيبهما من النمو محدودًا.

في قراءة أخرى لأحوال الاقتصاد المصري، يعكس مؤشر PMI أن الشركات الخاصة (العاملة في القطاعات غير النفطية) بمصر ليس لديها انطباع أن أعمالها في تحسن.

يقوم بنك الإمارات دبي الوطني بإصدار مؤشر دوري بناء على استطلاع لآراء عينة من هذه الشركات، وإذا ما رأت الشركة أن نشاطها في تحسن يتم تقييم هذا الرأي برقم مائة، وإذا كانت الأحوال كما هي يتم التقييم بـ50 وإذا كانت أسوأ يتم التقييم بصفر، وبناء على مجموع الآراء يتم تقييم أداء نشاط القطاع الخاص في مصر.

وفعليًا، فإن المؤشر لم يرتفع عن مستوى الـ50 نقطة منذ 2011 إلا فترات قصيرة، وفي آخر إصدار من هذا المؤشر فإن الشركات الخاصة غير النفطية سجلت انكماشًا بأسرع وتيرة في ثلاث سنوات تقريبًا، وذلك خلال يناير الماضي.

من أبرز العوامل التي فسر بها بنك الإمارات دبي الوطني انكماش هذا المؤشر هو ضعف الطلب الاستهلاكي، حيث تقول رويترز إن "الشركات ربطت هذا التراجع في المؤشر بشكل مباشر مع انخفاض المبيعات في ظل تزايد حرص المستهلكين بشأن إنفاقهم".

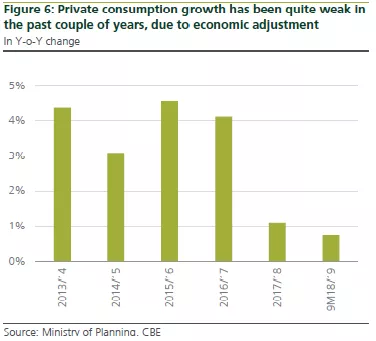

ضعف الطلب الاستهلاكي يأتي بالطبع على خلفية حالة الإنهاك التي تشعر بها الأسر بعد ارتفاع تكاليف المعيشة في أعقاب تعويم 2016، وكما يظهر في الرسم التالي الذي ورد في التقرير السنوي لهيرميس فقد هوى معدل نمو الاستهلاك الخاص في العامين الماليين التاليين للتعويم.

نستطيع إذن أن نلخص العوامل التي تهدد نمو الاقتصاد في الاعتماد على قطاعات ريعية ليس من المضمون استدامة الاستمرار فيها مثل النفط، أو قطاعات كان نموها انعكاسًا لأحداث استثنائية مثل الاستثمار العقاري في فترة اضطراب العملة.

ولأن النمو يعتمد بدرجة كبيرة على أنشطة اقتصادية لا تنتج وظائف عمل كثيرة ومستقرة، فمشكلته لا تقتصر فقط على أنه لا يخفف من الضغوط الاجتماعية على المواطنين ولكنه يهدد الاقتصاد ذاته، فقد أصبحت الدخول المتاحة للكثير من الأسر لا تجاري تكاليف المعيشة مما قاد إلى ضعف الطلب الاستهلاكي.

يتطلب مواجهة هذه التحديات إجراءات استثنائية عدة مثل تحسين الأجور لتحسين الطلب، وقد قامت الدولة بزيادة الحد الأدنى للأجور في القطاع الحكومي والحد الأدنى للمعاشات ولكنها لم تمس الحد الأدنى للأجور في القطاع الخاص.

ومن الإجراءات الاستثنائية المطلوبة أيضًا دعم القطاع الخاص الصناعي وهو ما تحاول الدولة القيام به حاليًا، ولكن ينتظرها بعض من التحديات.

كيف تحاول الدولة إنعاش اقتصادها؟

واحدة من الإجراءات التنشيطية التي أعلنت عنها الدولة مؤخرًا كانت إطلاق حزمة ثانية من القروض التي يدعمها البنك المركزي للمشروعات الصغيرة.

أعلن المركزي في 2016 عن مبادرة لتقديم قروض دعم للمشروعات الصغيرة والمتوسطة عبر البنوك بلغت قيمتها الإجمالية 200 مليار جنيه، بحيث تخصص البنوك ما لا يقل عن 20% من إجمالي محافظها الائتمانية لهذه القروض خلال أربع سنوات، مما كان يفترض أن يسهم في ضخ 200 مليار جنيه في صورة قروض بفائدة ميسرة 5% متناقصة لهذا النوع من الشركات خلال فترة المبادرة.

لكن الحزمة الأولى من المبادرة التي انتهت في 2019 لم تنفق المبلغ المستهدف كاملًا، ووفقا لتصريحات محافظ المركزي طارق عامر تم إنفاق 160 مليار جنيه.

لم تكشف التصريحات الرسمية عن أسباب عدم القدرة على إنفاق كامل المبلغ، ولكن تقارير صحفية تداولت شكاوى بعض رجال الأعمال من قصر المدة المطلوبة لسداد القروض تحت مبادرة المركزي لتمويل المشروعات المتوسطة والصغيرة، وأن مدة السداد لا تتناسب مع تراجع القوى الشرائية في الوقت الحالي، هذا بجانب بطئ إجراءات الحصول على القرض في بعض الحالات.

ومن الملفت عدم القدرة على تحقيق هدف الـ 200 مليار بالرغم من تيسيرات المركزي بشأن التعامل مع الكيانات الصغيرة التي تعمل بشكل غير رسمي، حيث تعد الطبيعة غير الرسمية الشائعة في معاملات المشروعات الصغيرة من أهم العوائق التي تحد من قدرة البنوك على تمويل هذا القطاع.

وقرر المركزي في مارس 2017 مواجهة هذه المشكلة عن طريق السماح بتمويل الشركات الصغيرة بدون قوائم مالية معتمدة من مراقب حسابات لمدة عامين من الحصول على التمويل، ويثير عدم استكمال المبادرة التساؤلات حول مدى كفاية مثل هذا الإجراء على تشجيع المشروعات غير الرسمية على الاقتراض من البنوك، خاصة وأن تقارير صحفية رجحت أن بعض المشروعات لم تقبل على الاستفادة من المبادرة هربًا من أعباء العمل الرسمي من ضرائب ورسوم.

وبالرغم من أن المركزي أوصى في بيانه عن هذه المبادرة بالتركيز على المنشآت الصناعية لكن البنوك كانت أميل لتمويل النشاط التجاري، وهو أقل إسهامًا في التنمية من الصناعة، مما دفع المركزي لوقف توجيه التمويل المدعم لهذا القطاع خلال العام الماضي.

ربما يكون ميل البنوك لتمويل التجارة هو الذي دفع المركزي لإنشاء مبادرة مستقلة لتوجيه القروض المدعمة إلى الصناعة بشكل حصري، بقيمة 100 مليار جنيه.

ويسعى المركزي أيضًا لدعم الصناعة من خلال إصدار تعليمات بإعفاء المصانع المتعثرة من الفوائد المتراكمة، وتصل قيمة هذه الفوائد إلى 31 مليار جنيه.

تعكس هذه الإجراءات مساعي من الدولة لضخ أموال لمساندة الصناعة حتى يصبح الاقتصاد أكثر اعتمادًا على نمو حقيقي وليس طفرات نفطية أو عقارية، وينتظر المصنعون من الدولة ما هو أكثر فهم يطمحون في تخفيض أسعار الغاز الطبيعي في ظل فوائض الإنتاج التي تحققها الدولة حاليًا من هذا المصدر من الطاقة.

الأموال وحدها لا تكفي

ربما تسهم الجهود الأخيرة في تحفيز الإنفاق الرأسمالي، بعد سنوات عصيبة واجهتها الصناعة في ظل ارتفاع تكاليف المواد الخام والمعدات المستوردة بسبب التعويم، وكذلك ارتفاع تكاليف الاقتراض من البنوك بعد الزيادات المتتالية التي قام بها المركزي في أسعار الفائدة.

ولكن أموال المركزي وحدها لا تكفي، فالتجربة الأولى لحزمة تمويل المشروعات الصغيرة كشفت عن حدود قدرة قطاعنا المصرفي على الوصول للكيانات الصناعية والصغيرة منها على وجه التحديد.

كما يقف في مواجهة هدف تنشيط الصناعة أيضا ضعف الطلب، ويحاول المركزي تحفيز الطلب بطرق عدة سواء عن طريق تيسير شروط القروض الشخصية الاستهلاكية، بعد أن كان تم تشديدها في 2016.

بالإضافة لاستهدافه ضخ تمويلات ميسرة بـ 50 مليار جنيه في القروض العقارية الموجهة لمتوسطي الدخل، وهي ليست المبادرة الأولى من المركزي التي تستهدف دعم قدرة محدودي الدخل للحصول على السكن، والتوسع في دعم القطاع السياحي من خلال مبادرة للتمويل الميسر بـ 50 مليار جنيه أيضًا.

باختصار فإن إجراءات التنشيط تواجهها مشكلات عميقة في الاقتصاد المصري مثل انتشار المعاملات غير الرسمية وميل الاقتصاد للاعتماد على النشاط الريعي.

كما أن هذه الإجراءات تتم بدون رؤية شاملة لتحسين مستويات الدخول والمعيشة مما يحد من قدرتها على تنشيط الاستهلاك، وأبرز الدلائل على ذلك هو عدم وجود رؤية لضمان حد أدنى ملائم للأجور في القطاع الخاص، وسياسات مساندة لصغار الفلاحين، الأمر الذي ساهم في خلق الحالة الاجتماعية التي نعيشها في الوقت الراهن حيث يرتفع النمو الاقتصادي وفي نفس الوقت تتزايد معدلات الفقر.